个人所得税的税率是小伙伴,进行计算相关税费的关键,因此,有关新个人所得税税率表及速算扣除数,大家是否否清楚呢?不少小伙伴在个税年度汇算时,咨询我们老师这个问题,为了让大家正确地进行核算应纳税额,小编整理了完整版的新个人所得税税率表及速算扣除数,来看看吧,收藏起来备用吧!

个人所得税的税率是小伙伴,进行计算相关税费的关键,因此,有关新个人所得税税率表及速算扣除数,大家是否否清楚呢?不少小伙伴在个税年度汇算时,咨询我们老师这个问题,为了让大家正确地进行核算应纳税额,小编整理了完整版的新个人所得税税率表及速算扣除数,来看看吧,收藏起来备用吧!

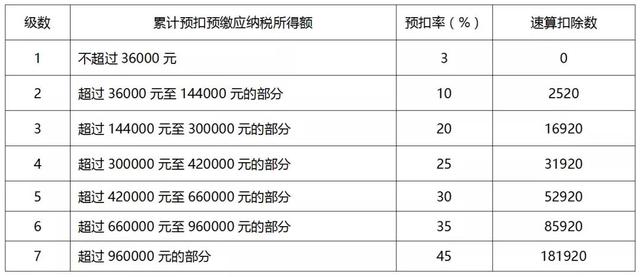

扣缴义务人向居民个人支付工资、薪金所得时,按照累计预扣法计算预扣税款,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额。预扣率按下表执行。

个人所得税预扣率表一

(居民个人工资、薪金所得预扣预缴适用)

居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得预扣预缴时,以每次收入额为预扣预缴应纳税所得额。具体的,收入额为收入减除费用后的余额。其中,稿酬所得的收入额减按百分之七十计算。减除费用:劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

稿酬所得、特许权使用费所得预扣率为20%;劳务报酬所得预扣率按下表执行。

个人所得税预扣率表二

(居民个人劳务报酬所得预扣预缴适用)

非居民个人取得工资薪金所得以每月收入额减除费用五千元后的余额为应纳税所得额。非居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。具体的,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

税率表按下表执行。

个人所得税税率表三

(非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得适用)

居民个人取得综合所得,按年计算个人所得税,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额,适用百分之三至百分之四十五的超额累进税率。税率表如下。

个人所得税税率表一

(综合所得适用)

纳税人取得经营所得,按年计算个人所得税,由纳税人在月度或者季度终了后十五日内向税务机关报送纳税申报表,并预缴税款;在取得所得的次年三月三十一日前办理汇算清缴。适用百分之五至百分之三十五的超额累进税率。税率表如下执行。

个人所得税税率表二

(经营所得适用)

纳税人取得利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。

政策依据

1. 《中华人民共和国个人所得税法》

2. 《中华人民共和国个人所得税法实施条例》

3. 《关于全面实施新个人所得税法若干征管衔接问题的公告》(国家税务总局公告2018年第56号)

有关新个人所得税税率表及速算扣除数(完整版)的介绍到这里就告一段落了,大家一定要用心的掌握哦!工资较多的小伙伴会涉及到个税汇算清缴,期间遇到可以学习汇算清缴的课程或者扫描文章底部二维码,和大家共同讨论会计实操中遇到的问题吧。关注会计教练官网,助您轻松学习更多会计知识,期待与每个对会计感兴趣的你携手相约!

下一篇:单位给职工租房要扣缴个税吗

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】