客运服务所获得的相应发票是允许抵扣增值税进项税的,根据相关税法的规定,客运服务抵扣的进项税率为9%。新抵扣政策很多会计不是很清楚,今天我们就来看看客运服务进项税的计算与申报表的填写吧,实际案例一定可以帮助大家进行理解的。

客运服务所获得的相应发票是允许抵扣增值税进项税的,根据相关税法的规定,客运服务抵扣的进项税率为9%。新抵扣政策很多会计不是很清楚,今天我们就来看看客运服务进项税的计算与申报表的填写吧,实际案例一定可以帮助大家进行理解的。

取得的机票、火车票等原始凭证,票面上没有税额,进项税额具体如何计算?

根据《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)第六条:纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。

纳税人未取得增值税专用发票的,暂按照以下规定确定进项税额:

1.取得增值税电子普通发票的,为发票上注明的税额;

2.取得注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项税额:航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%

3.取得注明旅客身份信息的铁路车票的,为按照下列公式计算的进项税额:铁路旅客运输进项税额=票面金额÷(1+9%)×9%

4.取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%依据以上规定:“纳税人”购进国内旅客运输服务……纳税人未取得增值税专用发票……取得增值税电子普通发票……取得注明旅客身份信息的公路、水路等其他客票……显然,上述这段话的主语乃是“纳税人”,即三种票据的取得主体皆为纳税人,而非个人;只有其他客票明确“注明旅客身份信息”,而增值税专用发票(这个本身个人也无法取得)、增值税电子普通发票皆无上述注明。

问:某纳税人2019年4月购进国内旅客运输服务。取得注明旅客身份信息的航空运输电子客票行程单1张,注明的票价2700元,民航发展基金50元,燃油附加费120元。请问该纳税人应当如何填写增值税纳税申报表?

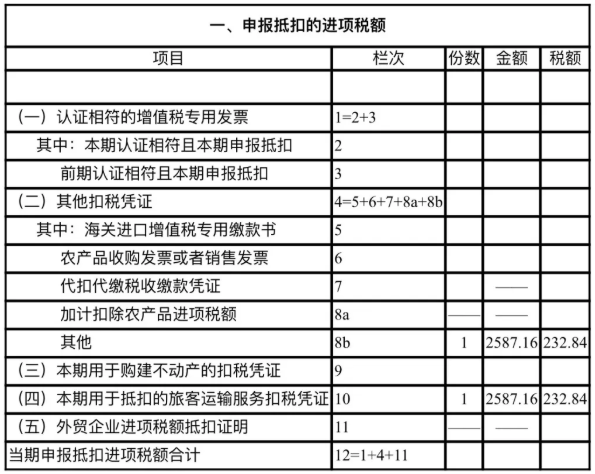

答:电子普票和其他客票抵扣份数、金额、税额,需要填入《增值税纳税申报表附列资料(二)》的8b栏和第10栏,专票就填在专票的栏次。

按照政策规定,纳税人购进国内旅客运输服务未取得增值税专用发票的,需根据取得的凭证类型,分别计算进项税额。其中取得注明旅客身份信息的航空运输电子客票行程单的,按照下列公式计算进项税额:

航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%

需要注意民航发展基金不作为计算进项税额的基数。

因此,该纳税人在办理2019年4月税款所属期纳税申报时,应当将按照上述公式计算的航空旅客运输进项税额232.84元,填入《增值税纳税申报表附列资料(二)》第8b栏“其他”“税额”列,第8b栏“其他”“份数”列填写1份,“金额”列填写2587.16元。同时,还需将上述内容填入本表第10行“(四)本期用于抵扣的旅客运输服务”(以供查看)。

小编今天整理的客运服务进项税的计算与申报表的填写,就到这里了。有不理解的地方直接咨询网页上的在线答疑老师吧,同时需要领取会计实操做账资料的,可以扫描文章右上方二维码,来免费领取学习哦。还有关于增值税的相关课程视频哦,需要体验学习的,可以咨询右方在线客服老师免费试听吧!

上一篇:实地盘存制和永续盘存制是什么

下一篇:应收账款和其他应收款的区别是什么

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】