增值税期末留抵退税怎么办理?留抵退税的相关处理,也是很多财务人员较为关注的一项税务工作内容。但是很多小伙伴都会为此困扰,到底怎么处理留抵退税呢?别担心,跟着小编里来看看以下文章内容的介绍吧。

增值税期末留抵退税怎么办理?留抵退税的相关处理,也是很多财务人员较为关注的一项税务工作内容。但是很多小伙伴都会为此困扰,到底怎么处理留抵退税呢?别担心,跟着小编里来看看以下文章内容的介绍吧。

增值税期末留抵退税政策是今年深化增值税改革的一项重要政策。根据《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号,以下简称“39号公告”)规定,从2019年4月1日起,我国开始全面试行增值税期末留抵税额退税制度。9月4日,财政部、税务总局又发布了《关于明确部分先进制造业增值税期末留抵退税政策的公告》(财政部 税务总局公告2019年第84号,以下简称“84号公告”),增大了部分先进制造业的退税金额,对于符合条件的增量留抵退税额允许在计算时全额退还,增值税留抵退税优惠政策进一步放宽。

那么,啥是增量留抵税额?符合条件的纳税人如何申请留抵退税?今天小编就给大家普及一下相关知识。

啥是增量留抵税额

增量留抵税额是指与2019年3月底相比新增加的期末留抵税额。

申请留抵退税的条件

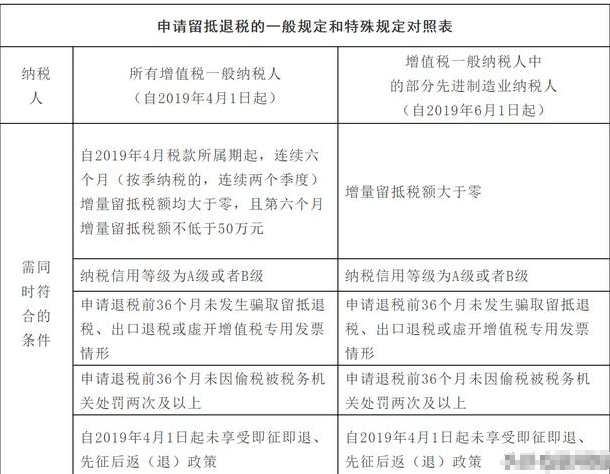

39号公告和84号公告分别明确了一般规定和特殊规定下,纳税人申请留抵退税的相关条件,我们用一张表让大家看明白↓

如何计算退税额

1、适用于部分先进制造业纳税人

允许退还的增量留抵税额=增量留抵税额×进项构成比例

2、除部分先进制造业以外的所有行业纳税人

允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%

在上述计算公式中,进项构成比例是啥意思呢?提醒大家:进项构成比例,为2019年4月至申请退税前一税款所属期内已抵扣的增值税专用发票(含税控机动车销售统一发票)、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税额占同期全部已抵扣进项税额的比重。计算时,需要将上述发票汇总后计算所占的比重。

如何申请办理

纳税人申请办理留抵退税,应于符合留抵退税条件的次月起,在增值税纳税申报期内,完成本期增值税纳税申报后,通过电子税务局或办税服务厅提交《退(抵)税申请表》。

申报表怎么填

纳税人应在收到税务机关准予留抵退税的《税务事项通知书》当期,以税务机关核准的允许退还的增量留抵税额冲减期末留抵税额,并在办理增值税纳税申报时,相应填写《增值税纳税申报表附列资料(二)(本期进项税额明细)》第22栏“上期留抵税额退税”。

两点提示

1.留抵税额是个时点数,会随着增值税一般纳税人每一期的申报情况发生变化,因而提交留抵退税申请必须在申报期完成,以免对退税数额计算和后续核算产生影响。

2.增值税一般纳税人取得退还的留抵税额后,应相应调减当期留抵税额,并在申报表和会计核算中予以反映。

有关“增值税期末留抵退税怎么办理”,还不理解的地方可以随时扫码咨询图片上的老师哦。想要提升会计实操以及税务实操能力的小伙伴,可以向老师预约免费试学相关课程视频哦,相信会让大家短时间内容掌握基本技能的!

上一篇:增值税期末留抵税额退税有关事项

下一篇:停票以后上期留抵怎么处理

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】