这个月在进行计算工资薪酬的额时候,会计人员需要将春节的福利,带薪休假给记录上,有些企业还会有别的福利费,那么大家清楚具体的春节福利的会计处理怎么做吗,下面会计教练小编就结合相关的资料,来帮助大家汇总解答一下,详细见下文所示:

一、一般留存处理

1、现金福利

借:应付职工薪酬——职工福利费

贷:库存现金

借:管理费用——福利费

贷:应付职工薪酬——职工福利费

2、购物卡福利

借:其他应收款——购物卡

贷:银行存款

借:应付职工薪酬——福利费

贷:其他应收款——购物卡

3、实物福利

借:应付职工薪酬——非货币性福利

贷:银行存款

借:管理费用

贷:应付职工薪酬——非货币性福利

二、会计省税的一些方法

企业一般在年终,除去年终奖外。还会有一些普惠性奖励。如开班奖、年底发购物卡、年会抽奖等,这些奖励提高了公司人文气息的同时,也给会计做账带来了一定的难度。因为任何奖励,都和公司的资金相关,与公司资金有关的都要我们会计来做账。都有涉税问题。涉税问题处理不好税务找麻烦,什么都按照规章来,公司领导,和员工就要找会计麻烦。比如以下几种:

1、年会抽奖如何避税

案例:某公司年会抽奖,三等奖是价值9000元(含增值税)的手机等外购电子产品

傻会计方案

①、个人所得税

员工中奖:按照9000元合并“工资、薪金所得”项目预扣预缴个人所得税。个税一定会多缴很多。还有些会计会计入个人偶然所得那就是20%的偶然所得税,(税法也确实是这么规定的)1800元的税,估计员工和老板会掐死你。

②、增值税视同销售处理

一般纳税人:按照9000元÷(1+13%)×13%=1035.40元销项税额缴纳增值税,如果购买手机等电子产品取得专票,可以按规定抵扣,如果取得13%的专票,增值税应纳税额为0元;

小规模纳税人:按照9000元÷(1+3%)×3%= 262.14元销项税额缴纳增值税,不能抵扣进项税额;

3、企业所得税视同销售

视同销售收入:按照9000元÷(1+13%)=7964.60元确认视同销售收入视同销售成本:按照9000元÷(1+13%)=7964.60元确认视同销售成本

虽然看似没有购入的物品企业平价支出,并没有任何的损失,但在老板看来,进项税的发票损失,可抵扣企业所得税,员工的税务支出都是损失。

聪明的会计:1元够或只给使用权

所谓一元购,就是折扣商品价格致1元,根据税法是允许这种售卖折让方式,折让部分不用计税,但有可能会被稽查。

所谓的使用权,则更加稳妥,无论什么实物,只发使用权,而不发所有权。会计无需做账,员工无需纳税,企业无需做收入。

1、个人所得税

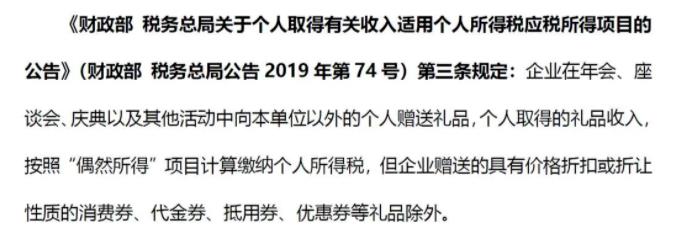

使用权或一元购,都属于“财税〔2011〕50号文件规定的“企业通过价格折扣、折让方式向个人销售商品(产品)和提供服务不征收个人所得税”情形,不需要缴纳/扣缴个人所得税。

2、增值税不需要视同销售

按照1元含税销售收入(同时能按规定抵扣进项),如果担心价格不公允,可按照9000元确认含税收入,同样购买手机等电子产品取得专票,可以按规定抵扣,如果取得13%的专票,增值税应纳税额为0元;使用权转移更是方便,企业依然可以拿发票抵扣。

3、企业所得税不需要视同销售

使用权的转移,并不会影响所有权在企业,即不会产生企业所得税应纳税所得额。会计也不用做账。

以上就是小编对春节福利的会计处理怎么做的详细解答,大家看完,若是还有其它问题,可以咨询在线客服免费答疑,教您通过实操练习掌握专业知识哦。

上一篇:建筑施工企业人工费的核算怎么做

下一篇:企业收取承包费收入的会计处理

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】